موبائل بینکنگ کو حال ہی میں متعارف کرایا گیا ہے اور یہ استعمال میں آسانی اور سہولت کی وجہ سے کامیاب رہی ہے۔ موبائل بینکنگ اس وقت ہوتی ہے جب ایک شخص اپنے موبائل فون کا استعمال کرکے مالی لین دین کر سکتا ہے۔

برانچ لیس بینکنگ نیٹ ورک بینکنگ ایجنٹس پر مبنی ہوتا ہے۔ بینکنگ ایجنٹس عام طور پر دکانیں اور ڈاک خانوں کی دکانیں ہوتے ہیں۔ سروس کے معیار، نقدی کے انتظام، اور کسٹمر کی دیکھ بھال تمام ایجنٹس اور بینک پر منحصر ہوں گے۔

بینکنگ لین دین کرنا ایک آسان کام ہے جس کے لئے کسی خاص ڈیوائس کی ضرورت نہیں ہوتی۔ ایک شخص کو بس ایک عام فون کی ضرورت ہوتی ہے جو پیغامات بھیجنے اور وصول کرنے کے قابل ہو۔ صارفین اپنے فون کے ذریعے آسانی سے لین دین کر سکتے ہیں اور مالیاتی اداروں کی طرف سے فراہم کردہ مختلف موبائل خدمات استعمال کر سکتے ہیں۔

تمام موبائل بینکنگ خدمات مکمل طور پر محفوظ ہیں۔ مالیاتی اداروں نے محفوظ نیٹ ورکس قائم کیے ہوئے ہیں، جہاں لین دین کو محفوظ رکھا جاتا ہے اور بڑی احتیاط سے سنبھالا جاتا ہے۔ تاہم، تمام صارفین سے توقع کی جاتی ہے کہ وہ اپنے پاس ورڈز کا ہر وقت خیال رکھیں، جیسے کہ وہ اپنے بینکنگ اکاؤنٹس کے ساتھ کرتے ہیں۔

موبائل بینکنگ کے فوائد

موبائل بینکنگ کے بہت سے فوائد ہیں۔ موبائل بینکنگ کے کچھ فوائد درج ذیل ہیں:

- آسان استعمال

- ایس ایم ایس صارفین کے درمیان ایک عام پیغام رسانی کا آلہ ہے۔

- صارفین کے لیے نسبتاً سستا

- صارفین کو اپنے اکاؤنٹس اور لین دین کی حقیقی وقت کی معلومات حاصل کرنے کی اجازت ملتی ہے۔

- 24 گھنٹے کی سروس

- بینک کے تجربہ کی ضرورت نہیں ہوتی

- موبائل بینکنگ دیہی آبادی کے لیے خاص طور پر پسندیدہ ہے کیونکہ یہ انہیں سفر کے بغیر بینکنگ کی سہولت فراہم کرتی ہے اور کم شرح پر خدمات فراہم کرتی ہے۔

موبائل بینکنگ خدمات

لین دین کی اقسام ایک سروس فراہم کنندہ سے دوسرے تک مختلف ہوتی ہیں۔ ان لین دین میں شامل ہیں:

- ٹیکسٹ الرٹس

- اپنے اکاؤنٹ کا بیلنس چیک کرنا

- بلوں کی ادائیگی

- رقم کی منتقلی

- پری پیڈ موبائل ووچرز خریدنا

- عطیات دینا

جے ایس بینک کی برانچ لیس بینکنگ کی سہولت کے بارے میں تفصیلات کے لیے براہ کرم لنک کو کلک کریں: https://jsbl.com/jcash/

خوردہ فروشوں کے ذریعہ فراہم کردہ مختلف قسم کی خدمات میں شامل:

-

- اکاؤنٹ کو برقرار رکھنا

- موبائل فون کی ادائیگی کرنا

- موبائل واؤچر کی خریداری

- یوٹیلیٹی بلوں کی ادائیگی

- رقم کی منتقلی

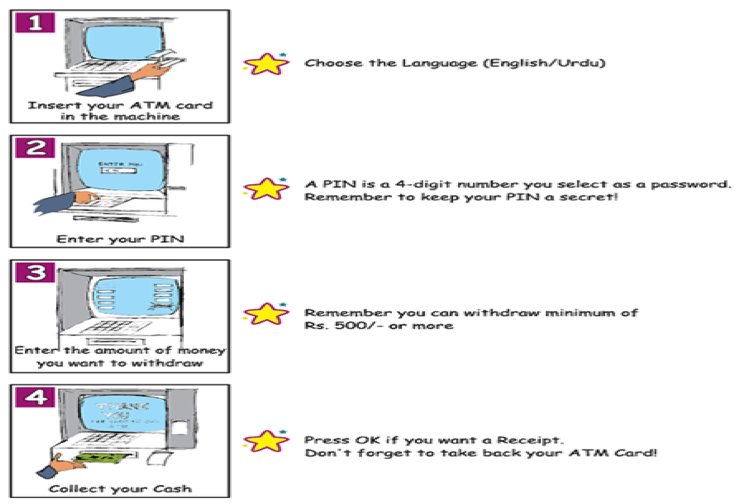

- اے ٹی ایم کا استعمال

- اپنا اے ٹی ایم کارڈ ڈالیں

- اپنا پن نمبر درج کریں

- "نکلوائیں” کا انتخاب کریں

- مختلف رقم کی آپشنز اسکرین پر ظاہر ہوں گی یا مطلوبہ رقم درج کریں

- اگر پوچھا جائے تو وہ اکاؤنٹ منتخب کریں جس سے رقم نکالنی ہے

- اپنی رقم لے لیں

- اپنا کارڈ لے لیں

- اپنی رسید لے لیں

اپنا اے ٹی ایم یا ڈیبٹ کارڈ استعمال کرنے کے لیے، آپ کے پاس ایک پن نمبر ہونا ضروری ہے۔ یہ نمبر آپ کو اپنا اے ٹی ایم یا ڈیبٹ کارڈ ملنے پر منتخب کیا جاتا ہے۔ عام طور پر پن نمبر 4 سے 6 عدد پر مشتمل ہوتا ہے جسے آپ منتخب کرتے ہیں اور اسے نجی رکھتے ہیں۔ ہر بار جب آپ اپنا اے ٹی ایم کارڈ استعمال کرتے ہیں، آپ وہی پن نمبر درج کرتے ہیں۔

پن نمبر آپ کے کارڈ کے غیر قانونی استعمال کے خلاف اضافی تحفظ فراہم کرتا ہے۔ کیا ہوگا اگر کوئی آپ کا بٹوہ چرا لے اور آپ کا اے ٹی ایم کارڈ مل جائے؟ یا آپ اپنا اے ٹی ایم کارڈ گم کر دیں؟ صرف وہی شخص جو آپ کا پن نمبر جانتا ہو، آپ کا اے ٹی ایم کارڈ استعمال کر سکتا ہے۔

آپ کو پن نمبر یاد رکھنا ضروری ہے! ایسا نمبر منتخب کریں جو آپ کے لیے یاد رکھنا آسان ہو۔ اپنا پن نمبر کسی کو نہ بتائیں، اسے ہمیشہ اپنے پاس رکھیں!

اے ٹی ایمز پر استعمال کے علاوہ، آپ ڈیبٹ کارڈ کو بہت سی دکانوں میں خریدی گئی اشیاء کی ادائیگی کے لیے بھی استعمال کر سکتے ہیں۔ خریداری کے وقت آپ کے اکاؤنٹ میں رقم موجود ہونی چاہیے۔ آپ کی خریداری کی رقم فوراً آپ کے اکاؤنٹ سے کاٹ لیجاتی ہے۔ آپ کو بینک سے ایک باقاعدہ بیان موصول ہوگا، جس میں آپ کے اکاؤنٹ سے کاٹی گئی کل رقم اور باقی بیلنس دکھایا جائے گا۔

ای ٹی ایم (یا بینک) کارڈ اور ڈیبٹ کارڈ عموماً ایک ہی کارڈ ہوتے ہیں لیکن ان کے کام کرنے کے طریقے مختلف ہوتے ہیں۔ آپ بینک کارڈ استعمال کرتے ہیں تاکہ رقم نکالی جائے، رقم جمع کی جائے یا ایک اکاؤنٹ سے دوسرے اکاؤنٹ میں رقم منتقل کی جائے۔ نکالی اور جمع کرنے کے لیے، آپ کو چاہتے ہوئے اکاؤنٹ منتخب کرنا پڑتا ہے۔ برعکس، ڈیبٹ کارڈ صرف آپ کے بینک اکاؤنٹ سے رقم منتقل کرتا ہے؛ عام طور پر آپ کے پاس کوئی انتخاب نہیں ہوتا ہے۔ ڈیبٹ کارڈ استعمال کیا جا سکتا ہے خریداری کیلئے۔ خریداری کے وقت، آپ اپنے ڈیبٹ کارڈ کو استعمال کر کے اپنے اکاؤنٹ سے رقم نکالنے کے ساتھ ساتھ خریداری کے لئے بھی ادا کرنے کا انتخاب کر سکتے ہیں۔ دکاندار کو اس طرح کی لین دین کے لئے ایک خاص مشین ہونا چاہئے جو آپ کے بینک کے ساتھ ایسی ترتیبات کو ممکن بناتی ہے۔

ایک اور قسم کا کارڈ جسے عام طور پر کریڈٹ کارڈ کے طور پر جانا جاتا ہے؛ اے ٹی ایم اور ڈیبٹ کارڈز کریڈٹ کارڈ نہیں ہوتے ہیں۔ البتہ، یہ آپ کو اپنے اکاؤنٹ کو بہت سارے مقامات پر کسی بھی وقت استعمال کرنے کی امکان فراہم کرتے ہیں۔ لیکن، اگر آپ ان کارڈز کو رقم نکالنے یا کچھ خریدنے کے لیے استعمال کرتے ہیں، تو آپ کے اکاؤنٹ میں اتنی رقم ہونی ضروری ہے جو ٹرانزیکشن کی رقم کو کور کرے۔ کریڈٹ کارڈ میں فرق ہوتا ہے۔ یہ مواہدہ اہل کارڈ ہولڈرز کو فوری کریڈٹ فراہم کرتا ہے ۔